Het laatste decennium in cijfers: wat is er gebeurd op de leenmarkt?

De jaren 10 zijn voorbij… In deze blog kijken we terug op wat er in dat decennium is gebeurd op de leenmarkt. In 2 eerdere blogs heb ik teruggekeken op een aantal belangrijke ontwikkelingen in het vorige decenium op de hypotheek- en huizenmarkt en de spaarmarkt.

Ontwikkeling van de leenrente

Het zal je vast niet ontgaan zijn dat de rentes de laatste jaren enorm gedaald zijn. Vooral het afgelopen jaar stond het nieuws bol van de berichten over negatieve spaarrentes, pensioenfondsen die wel of niet moeten korten dankzij de lage rentes, hypotheekrentes van minder dan 1% en een Nederlandse overheid die geld toe krijgt als ze een lening uitschrijft.

Vergelijking rentes kapitaalmarkt, hypotheken en lenen

In onderstaande grafiek hebben we de hypotheekrente, kapitaalmarktrente en leenrente op een rij gezet. Voor de eerste twee zie je de extreme rentedaling ook terug. De leenrente is weliswaar gedaald, maar lang niet zo sterk als de rest. Waar de laagste 10 jaars hypotheekrente en de laagste rente op een persoonlijke lening van 25.000 euro in 2011 nog ongeveer gelijk waren, zit daar nu bijna 3 procent verschil tussen!

Bron: Lening.nl / HomeFinance.nl

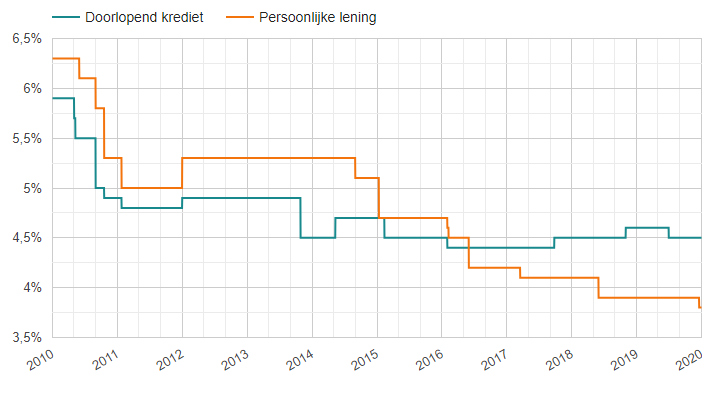

Vergelijking persoonlijke lening en doorlopend krediet

Als we de laagste rente voor doorlopende kredieten (DK) en persoonlijke leningen (PL) tegen elkaar afzetten zien we een interessante ontwikkeling. Waar in 2010 het DK goedkoper was (de rente lager) dan een PL, is het sinds ergens in 2016 andersom. Dat heeft vooral te maken met de wens van overheid en banken om consumenten minder doorlopend te laten lenen.

Ontwikkelingen qua leenregels

Aan geld lenen zijn regels verbonden. Denk hierbij aan regels rondom het bepalen van het bedrag dat je maximaal mag lenen, fiscale regels en regels voor kredietverstrekkers en -adviseurs.

Regels rondom de maximale lening

De berekening van wat je maximaal mag lenen is in de basis gelijk gebleven, maar ieder jaar worden de cijfers (normen) waarmee gerekend wordt een beetje aangepast.

Wel staat er een plan in de steigers bij de kredietverstrekkers om begin 2020 een nieuwe berekeningsmethodiek te implementeren – met als doel verder te voorkomen dat mensen in problematische schuldsituaties terechtkomen.

Fiscale regels voor leningen

Aan de fiscale behandeling van kredieten is niets veranderd. Openstaande kredieten mag je al sinds jaar en dag in mindering brengen op je vermogen voor het berekenen van de belasting in box 3. Heb je een persoonlijke lening gebruikt voor je eigen woning, dan valt die niet in box 3 maar in box 1 – onder de hypotheekrenteaftrek.

Regels voor kredietverstrekkers en -adviseurs

Waar wel flink wat is veranderd: de regels waar kredietverstrekkers en adviseurs zich aan moeten houden. Sommige partijen op de kredietmarkt zochten en zoeken het grijze gebied, denk aan de praktijken van het inmiddels failliete DSB Bank en de aanbieders van flitskredieten. Het gaat daarbij om het verstrekken van te hoge leningen (overkreditering), het in rekening brengen van erg hoge rentes & extra kosten en/of het aansmeren van onnodige (of onnodig dure) verzekeringen.

Daarom zijn steeds meer regels ingevoerd – om misstanden bij het verstrekken van kredieten tegen te gaan. Voorbeelden van doorgevoerde regels:

- Provisiegebod voor consumptief krediet. Bij verschillende financiële zaken (zoals hypotheken) is een provisieverbod gaan gelden: klanten moeten een factuur krijgen voor de dienstverlening van een adviseur. Bij kredietadvies is zo’n factuur juist verboden: de adviseur moet doorlopende provisie krijgen en mag de consument geen kosten in rekening brengen voor het afsluiten van een lening.

- Er was al heel lang een maximale kredietvergoeding, maar die is nu ook van kracht voor kortlopende kredieten – waardoor het aanbieden van bijvoorbeeld flitskredieten veel minder eenvoudig is. De AFM maakt het aanbieders van deze kredietvorm steeds moeilijker om hun producten op de Nederlandse kredietmarkt aan te bieden.

- Er worden doorlopend maatregelen genomen tegen overkreditering door de Autoriteit Financiële Markten (AFM).

Ontwikkelingen op de leenmarkt

Hoe is het gesteld met het totaalbedrag dat we bij kredietverstrekkers open hebben staan aan leningen? En met de aanbieders van leningen – is daar nog wat gebeurd?

Totaal aan uitstaande leningen

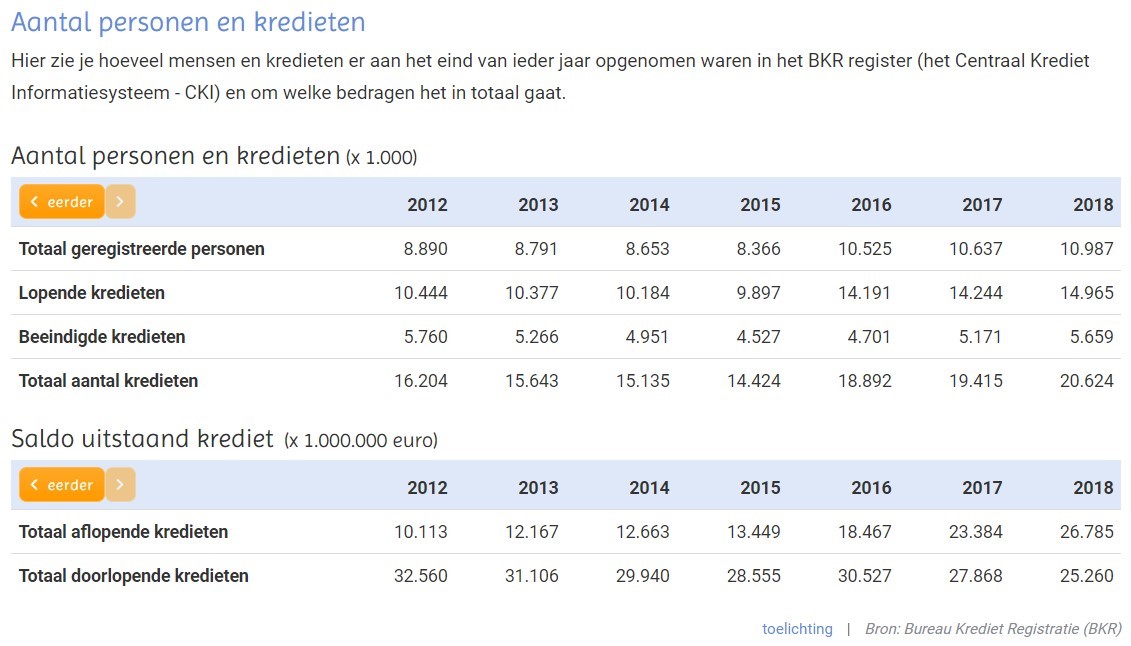

Voor het totaalbedrag aan uitstaande leningen kijken we naar de cijfers die het Bureau Krediet Registratie (BKR) ieder jaar publiceert:

Bron: Lening.nl & BKR

De cijfers die we hebben gaan terug tot 2011. In dat jaar stond er aan aflopende kredieten (vooral PL) 9.818 miljoen euro uit, aan doorlopende kredieten (DK) totaal 32.909 miljoen. Eind 2018 (de cijfers van eind 2019 hebben we nog niet) was dat voor PL 26.785 miljoen euro en voor DK 25.260 miljoen.

We zien ook hier – ongetwijfeld onder de invloed van de wisseling van de kredietvorm met de laagste rente – een verschuiving van doorlopend lenen naar aflopend lenen. Het totaalbedrag aan openstaande leningen is wel gegroeid: van een kleine 43 miljard euro naar een ruime 52 miljard.

Komen en gaan van kredietverstrekkers

In ieder geval bieden de volgende partijen geen consumptieve leningen meer aan onder deze namen: De Nederlandse Voorschotbank, Ribank en Ribank Direct, Kruidvat, Comfort leningen, Sygma Finance – en zo zijn er wellicht nog wel meer.

Er zijn ook nieuwe namen verschenen op de markt voor kredieten, zoals BNP Paribas, Findio en Lender & Spender.

Nieuwe mogelijkheden voor zakelijk lenen

Op HomeFinance.nl richten we ons op het vergelijken van leningen voor consumenten. Op deze markt is niet echt heel veel gebeurd. Dat is wel anders als het gaat om zakelijk lenen: er zijn behoorlijk wat nieuwe partijen die zich richten op met name kortlopende leningen voor ondernemers. Die nieuwe kredietverstrekkers hebben vaak veel eenvoudiger aanvraagprocedures dan de “oude banken”, maar soms gelden wel hele hoge kosten en rentes. Voor zakelijk lenen gelden bovenbeschreven regels om de consument te beschermen niet – dus als je op zoek bent naar een zakelijk krediet is het extra goed opletten.

Verschuivingen op de leenmarkt

Samengevat zijn de meest opvallende gebeurtenissen op de leenmarkt in de afgelopen 10 jaar:

- Daling van de rente, maar niet zo hard als op de kapitaalmarkt en bij hypotheken

- Verschuiving van doorlopend krediet naar persoonlijke lening

- Nieuwe regels om overkreditering, flitskredieten en andere misstanden bij geld lenen te bestrijden

- Bedrag aan uitstaande kredieten gegroeid van ruim 40 miljard naar ruim 50 miljard euro

- Nieuwe mogelijkheden voor zakelijk geld lenen

Kijken we naar de volgende 10 jaar, dan verwachten wij dat het doorlopend krediet verder zal afnemen en misschien zelfs helemaal zal verdwijnen. We hopen dat de aandacht voor problematische schulden blijft groeien zodat steeds minder mensen te maken krijgen met deze nare situatie. Er is immers niets mis met geld lenen, als je het maar wel kunt terugbetalen.

Op de hoogte blijven?

Wilt u op de hoogte blijven van de ontwikkelingen op de leenmarkt? Bekijk dan eens onze nieuwe Update service.