Het laatste decennium in cijfers: wat is er gebeurd op de spaarmarkt?

Dit is de tweede blog in een serie van 3 waarin ik terugkijk op het laatste decennium. In mijn vorige blog heb ik gekeken naar de hypotheek- en huizenmarkt.

In deze blog zullen we kijken wat er in de afgelopen 10 jaar gebeurd is op het gebied van sparen. Hoe ontwikkelden de spaarrentes zich? En het algemene renteniveau waar die spaarrente uit voortkomt? Wat voor invloed had dat op ons spaargedrag? En is er nog iets interessants gebeurd qua banken waar je kunt sparen? Aan het begin van 2020 is het een mooi moment om uitgebreid terug te kijken op het afgelopen decennium, de ‘jaren 10’.

Bekijk de actuele hoogste spaarrentes

Ontwikkeling van de rente

Eerst maar even de rente in het algemeen. We zijn inmiddels zo gewend aan extreem lage rentes dat we denken dat het altijd zo geweest is. Maar niets is minder waar! Aan het begin van dit decennium waren de rentes nog een stuk hoger. In 2010 hadden we dankzij de kredietcrisis al een flinke daling achter de rug, die we voor jouw inzicht ook maar even in het beeld hebben meegenomen.

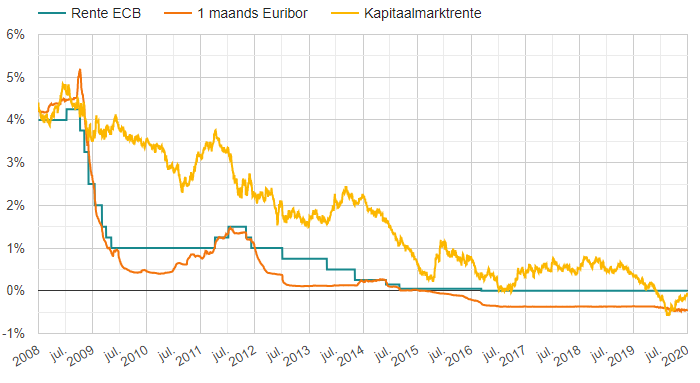

Onderstaande grafiek toont daarom de ontwikkeling van een aantal belangrijke marktrentes sinds 2008. Je ziet wat er is gebeurd met:

- de rente van de Europese Centrale Bank (ECB): wat banken aan de ECB moeten betalen als ze daar geld lenen – deze staat al sinds maart 2016 op 0,0%,

- het 1 maands Euribor tarief: het tarief waartegen banken in Europa elkaar geld lenen (vaak gezien als de benchmarkt voor de geldmarktrente) – dit is al sinds begin 2015 negatief,

- de Nederlandse 10 jaars staatslening (vaak gezien als de benchmark voor kapitaalmarktrente).

Bron: HomeFinance.nl

Medio 2008 stonden alle rentes nog tussen de 4% en 5%. Om de gevolgen van de kredietcrisis zo veel mogelijk te beperken, heeft de ECB in minder dan een jaar tijd de rente verlaagd van 4,25% naar 1%. De Euribor rentes daalden in hetzelfde tempo mee. De kapitaalmarktrente heeft een veel geleidelijker daling doorgemaakt. Maar waar velen dachten dat op 1 januari 2010 de marktrentes wel zo ongeveer uitgedaald waren, zien we dat de rentes nog verder naar beneden gingen. Dit is vooral veroorzaakt door verdere renteverlagingen en opkoopprogramma’s van de ECB. Duidelijk is dat de rentes aan het eind van het nieuwe decennium tot extreem lage niveau’s gedaald zijn.

Ontwikkeling van de spaarrente

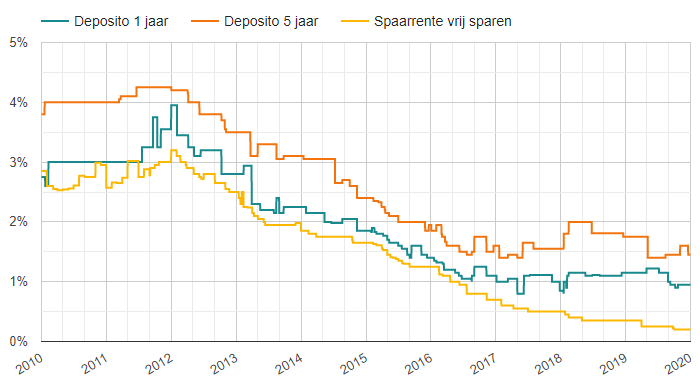

De gevolgen voor het niveau van de spaarrente konden natuurlijk niet uitblijven. Hieronder zie je in een grafiek hoe die zich heeft ontwikkeld in de periode van 2010 tot en met 2019 – we tonen daar de hoogste rentes voor deposito’s van 1 en 5 jaar vast en voor ‘vrij sparen‘ (direct opvraagbaar spaargeld). Interessant om te zien is dat de rente voor vrij sparen een behoorlijke tijd veel hoger is geweest dan de Euribor en de ECB rente uit de grafiek hierboven. Waar die beiden in 2010 al op of onder de 1% stonden, lag de rente voor vrij sparen toen nog boven de 2,5%. Ook nu ligt de hoogste spaarrente nog wel boven het niveau van Euribor en ECB, maar het verschil is wel flink kleiner.

Depositorentes minder gedaald: sparen in het buitenland

Kijken we naar de depositorentes, dan zien we dat die gelijke tred hielden met de rente voor vrij sparen – tot zo ongeveer half 2016. Daarna stokte de daling bij de hoogste rente voor deposito’s. Daar is wel een verklaring voor te geven: sindsdien zijn er verschillende mogelijkheden voor depositosparen bij buitenlandse banken. In sommige Europese landen ligt het renteniveau hoger dan in Nederland, en internationale spaarplatforms bieden Nederlandse spaarders sinds een paar jaar de mogelijkheid om op een eenvoudige manier spaargeld onder te brengen bij banken in allerlei landen in Europa. Ook deze rentes vergelijken wij op onze websites en tellen dus mee bij het bepalen van de hoogste rente in de grafiek – het gaat daarbij dus niet alleen om rentes bij Nederlandse banken.

Angst voor een negatieve rente

Al sinds begin 2015 is de Euribor rente – de rente die banken elkaar onderling betalen voor het lenen van geld – negatief. Ook de rente die banken krijgen als ze geld bij de ECB stallen is al een tijd negatief. Dat betekent dat de banken al jaren moeten bijbetalen om hun geld ergens anders te stallen. Het is dan ook niet verwonderlijk dat er stemmen opgaan die opperen dat ook de bankklant weleens mag gaan betalen voor het stallen van geld: een negatieve spaarrente. Dit is met name in 2019 een hot topic geweest maar heeft voor de ‘gewone spaarder’ gelukkig nog niet tot een negatieve rente geleid. Gezien de beloftes van de banken en het intensieve monitoren door de overheid lijkt die er ook niet te gaan komen – hooguit voor de echt rijken.

Ontwikkeling van spaarbelasting

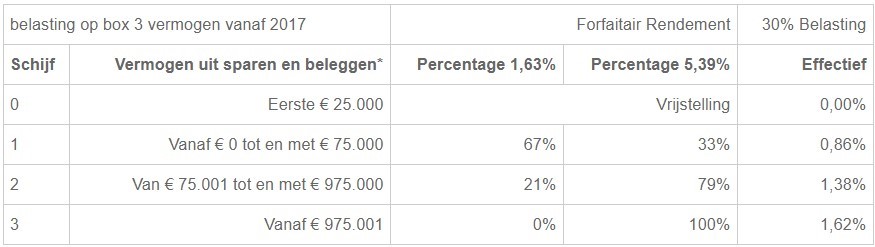

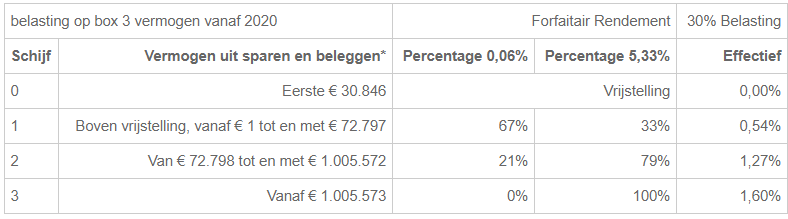

Niet alleen de rente die je krijgt is belangrijk voor de spaarder – ook de belasting die je eventueel moet betalen over je spaargeld speelt een rol. Daarbij is het nodige veranderd tussen 2010 en 2020. Kijk maar eens naar de Belastingtarieven in 2010 en vergelijk die met de Belastingtarieven in 2020.

Veranderingen belasting box 3

Zowel in 2010 als 2020 wordt spaargeld in box 3 belast. De vermogensbestanddelen (excl. eigen woning) worden bij elkaar opgeteld, daar worden de schulden (excl. hypotheek op de eigen woning) vanaf gehaald. Dan heb je het belastbaar vermogen in box 3. Daar wordt een heffingsvrij vermogen vanaf gehaald.

- In 2010 was het belastingvrije vermogen € 20.661 per volwassene (voor kinderen € 2.762 extra). Over het meerdere werd standaard 1,2% belasting geheven (30% over een forfaitair rendement van 4%).

- In 2020 geldt een heffingsvrij vermogen van € 30.846 (2019 € 30.360) per belastingplichtige. Er is geen extra vrijstelling meer voor de kinderen.

De berekening van de te betalen belasting over het vermogen is sinds 2017 wat ingewikkelder geworden: het standaard forfaitaire rendement van 4% was niet langer houdbaar. Logisch: de spaarrente lag daar al jaren ruim onder, dus spaarders moesten meer aan belasting gaan betalen dan ze aan rente ontvingen.

Dat standaard percentage is toen vervangen door een verdeling over twee rendementscategorieën. Eén voor ‘verondersteld sparen’ en één voor ‘verondersteld beleggen’. Bij kleinere vermogens wordt er vanuit gegaan dat je vooral spaart, bij grotere vermogens is het uitgangspunt dat je vooral in beleggingen zit.

Voor 2020 geldt nog steeds hetzelfde systeem, maar met andere rendementspercentages en daardoor een lagere belastingdruk.

Bron: HomeFinance.nl

Overigens staan er al plannen klaar om de belastingheffing vanaf 2022 weer aan te passen.

Ontwikkeling inflatie in Nederland

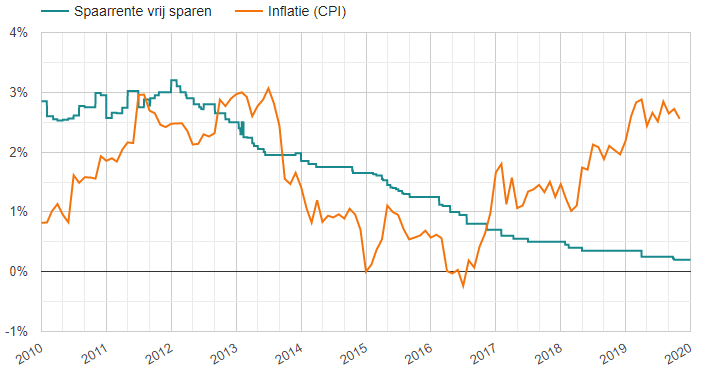

We hebben gekeken naar de spaarrente en de belasting op vermogen. Voor het bepalen van het werkelijke rendement op spaargeld is nog een aspect van belang: de inflatie. Een stijging van het prijsniveau zorgt ervoor dat we steeds minder kunnen kopen van hetzelfde aantal euro’s. In feite wordt de waarde van je spaarsaldo daardoor lager. De inflatie zag er in de afgelopen 10 jaar zo uit, met ter vergelijking het niveau van de spaarrente:

Hier zien we dat de inflatie in 2013/2014 grofweg een jaar lang hoger was dan de hoogste spaarrente voor vrij opvraagbaar spaargeld, maar sinds eind 2016 is het echt bar en boos: de inflatie loopt op richting de 3% terwijl de spaarrente richting 0% gaat. De spaarrente weegt dus in de verste verte niet op tegen het waardeverlies van het geld op onze spaarrekeningen…

Ontwikkeling totaal spaarkapitaal

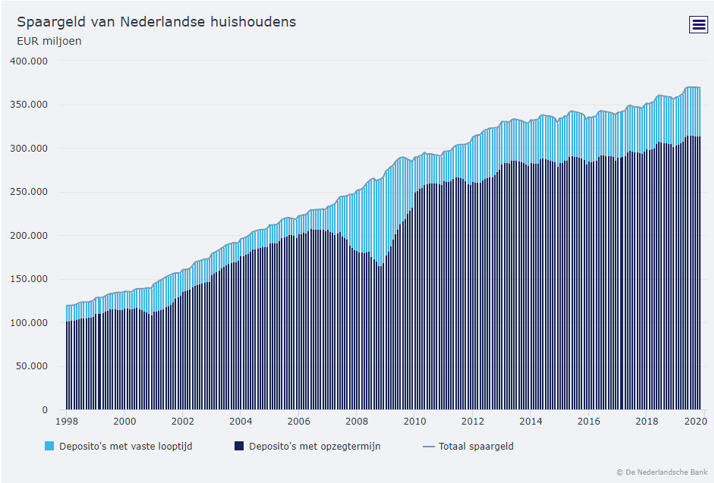

Spaarrente naar 0, belasting, inflatie… Je zou toch verwachten dat mensen massaal hun spaargeld van de bank hebben gehaald. Uit cijfers van De Nederlandsche Bank (DNB) blijkt echter dat dit niet het geval is. Sterker nog: ons totale spaarkapitaal blijft gewoon stijgen.

Bron: DNB

Voor alle duidelijkheid: het donkerblauwe gebied staat omschreven als ‘deposito’s met opzegtermijn’ maar bevat ook alle saldi van internetspaarrekeningen en ander direct opvraagbaar spaargeld.

Ontwikkelingen bij spaarbanken

In de afgelopen 10 jaar is er ook het nodige gebeurd als je kijkt naar de spelers op het gebied van spaarrekeningen en deposito’s. Er zijn heel wat namen van spaarbanken verdwenen, maar er zijn ook nieuwe banken actief geworden waar we ons spaargeld kunnen wegzetten.

Welke spaarbanken zijn verdwenen?

Er zijn heel wat namen verdwenen uit de spaarmarkt. Denk aan (en deze opsomming is vast niet uitputtend) Fortis, AKbank, Avero, FBTO, Friesland Bank, OHRA, Reaal, Delta Lloyd, Westland Utrecht, Alex, Loyalis, Zwitserleven, Staalbankiers, ICBC.

Een deel van deze namen verdween door fusies, andere partijen stopten simpelweg met het aanbieden van spaarrekeningen.

Welke spaarbanken zijn nieuw?

Onze lijst met nieuwe namen is wat minder lang, maar wel interessant. Voor sparen in Nederland is Knab een belangrijke nieuwe speler. Verder kun je sinds 2017 een spaarrekening aanhouden bij Brand New Day en ook Bunq is sinds 2019 spaarrente gaan vergoeden (over een beperkt saldo).

Daarnaast zijn er met de introductie van de internationale spaarplatforms Savedo (2016) en Raisin (2018) heel veel spaarmogelijkheden bij gekomen. Via die weg kun je nu bijvoorbeeld deposito’s openen bij Blue Orange (Letland), BFF Group (Italie) en Privatbanka (Slowakije). En dat zijn slechts drie voorbeelden – er zijn via deze platformen voor Nederlandse spaarders nog veel meer banken beschikbaar voor uit heel veel landen in Europa.

Een buitenlandse partij die in de jaren 10 zelfstandig (dus zonder platform) de Nederlandse markt betrad is Bigbank uit Estland. Ook zij richten zich op deposito’s en – belangrijk om te weten – vallen niet onder het Nederlandse depositogarantiestelsel.

Sparen in de jaren 10 niet leuker geworden

Samengevat kunnen we wel zeggen dat sparen er in de afgelopen 10 jaar niet leuker op is geworden:

- de rentes zijn bedroevend laag,

- de inflatie is ruim hoger dan de spaarrente,

- de belastingheffing is wel wat gunstiger,

- veel namen verdwenen, enkele nieuwe spaarbanken in Nederland – heel veel mogelijkheden voor sparen in het buitenland.

Op naar de volgende 10 jaar met hopelijk betere spaarberichten!

Op de hoogte blijven?

Wilt u op de hoogte blijven van de ontwikkelingen op de spaarmarkt? Bekijk dan eens onze nieuwe Update service.