Aflossingsvrije- en spaarhypotheek 0,85% duurder

Het FD kopt vandaag met ‘Banken maken spaar- en aflossingsvrije hypotheek steeds duurder‘ – andere kranten nemen dat ‘nieuws’ graag over. De kern: banken stellen de rente op spaarhypotheken en aflossingsvrije hypotheken veel hoger dan op de annuïteiten- en lineaire hypotheek. Het verschil loopt al op tot 0,85% op jaarbasis!

Verschil was er een jaar geleden al

Echt nieuws is het natuurlijk niet. Een jaar gelden liet collega Jos dit al zien in zijn blog Aflossingsvrije hypotheek taboe. Toen al was het verschil tussen aflossingsvrij en annuitair aflossen bij ING 0,85% – het extreme voorbeeld dat in het FD-artikel beschreven wordt.

Interessant is dat het FD nog spreekt van een verschil van 0,25% in 2017, terwijl Jos het eind oktober van dat jaar beschreef. De verklaring: de peildatum van andere jaren was aan het begin van het jaar, die van 2018 was per november.

Nadeel voor spaarhypotheek kleiner dan bij aflossingsvrij

Hoe dan ook: het verschil is er dus. Een flink verschil, waar je goed last van kunt hebben als je jouw aflossingsvrije hypotheek of spaarhypotheek moet gaan verlengen. Dan krijg je bij banken als ING, Rabobank en ABN Amro dus niet de mooie lage rente zoals die geldt voor hypotheken met aflossing.

Een spaarhypotheek heeft dan nog als voordeel dat je die hogere rente ook krijgt over je spaartegoed. Daardoor kan het nadelige effect nog behoorlijk meevallen. Bij de aflossingsvrije hypotheek geldt dat natuurlijk niet.

ING spant de kroon met hoge opslagen

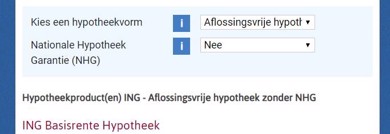

Het verschijnsel van de hoge opslagen vind je vooral bij de grootbanken: ABN Amro, Rabobank en met als absolute koploper ING. Voor een aflossingsvrije hypotheek betaal je daar dus maar liefst 0,85% meer rente per jaar dan voor een annuïteitenhypotheek als je jouw hypotheekrente daar voor 20 jaar vastzet. Check het maar eens op ActueleRentestanden.nl, daar kun je heel gemakkelijk bij een bank de hypotheekvorm kiezen en zo het verschil in beeld brengen.

Waarom die hogere hypotheekrente?

Waarom doen de banken dat? Ze zeggen dat het gaat om het risico dat ze lopen, de kans dat de hypotheek niet terugbetaald wordt. Dat zou voor aflossingsvrije hypotheken nog enigszins waar kunnen zijn, maar bij de spaarhypotheek is het natuurlijk onzin. Daar wordt immers naast de lening een spaarkapitaal opgebouwd om de hypotheek mee af te lossen.

Dus… opslag kleiner bij lager risico?

Maar als het over risico gaat… dan zou je verwachten dat de opslag kleiner wordt naarmate de hypotheek ten opzichte van de woningwaarde (‘loan to value’) in een lagere klasse valt. Hoe lager dat percentage, hoe kleiner het extra risico voor de bank.

Nope: ook bij lage hypotheek geldt hoge opslag

Wat schetst de verbazing? Ook bij 20 jaar vast en een LTV van 55% is de opslag 0,85%! Bij de annuïteitenhypotheek staat er 2,47%, bij de aflossingsvrije hypotheek 3,32%.

Even in bedragen: als je een huis hebt met een waarde van € 500.000 en een hypotheek van € 260.000 betaal je dus 0,85% opslag. Hoe groot zou de kans zijn dat dit huis bij gedwongen verkoop geen € 260.000 oplevert? Rechtvaardigt dat een extra rente van 0,85%? Als je dat 20 jaar lang betaalt over dat hypotheekbedrag van € 260.000 ben je in totaal (bruto) € 44.200 extra aan rente kwijt….

Ook bij een hypotheek met NHG

Sterker nog: de opslag is óók 0,85% bij een hypotheek met NHG! Basisrente bij 20 jaar vast met NHG: voor de annuïteitenhypotheek 2,33% – voor de aflossingsvrije hypotheek 3,18%. Waar zit dat enorme risico van de bank dan bij een hypotheek met NHG?

Hypotheekrente als sturingsmiddel

Het kan hier dus niet om het risico gaan. Desgevraagd zegt ING tegen het FD dat ze de rentes als ‘sturingsmiddel’ gebruiken.

'We stimuleren onze klanten om voor een hypotheekvorm te kiezen waarbij er structureel wordt afgelost op de lening zodat er aan het einde van de looptijd van de hypotheek geen risico op restschuld is.'

Maar waarom sturen dan? Om aflossen te stimuleren, zeggen zowel ING als ABN Amro. Want tja, dat is de tendens hè: overheid en banken willen van de aflossingsvrije lening af. De grootbanken werken daar gretig aan mee door dit soort rente opslagen te hanteren. En worden er ondertussen natuurlijk ook gewoon rijk van.

Mega-opslag alléén bij grootbanken

Kennelijk kan het wel anders. Voor een hypotheek hóef je namelijk niet naar ING, Rabobank of ABN Amro. Er zijn ook geldverstrekkers die veel lagere opslagen hanteren voor aflossingsvrij en spaar. Zelfs aanbieders (AEGON, NIBC Direct) die er géén extra rente voor in rekening brengen.

Oversluiten kan erg voordelig uitpakken

Dat is goed om te weten als je een ander huis gaat kopen en de keuze hebt om over te stappen naar een andere bank met je hypotheek. Het is zuur voor mensen die lekker wonen en geen verhuisplannen hebben, maar wel een hypotheek die bestaat uit een deel spaar en een deel aflossingsvrij – afgesloten bij één van de grootbanken. Die betalen de hoofdprijs bij verlenging. Het verschil is zó groot dat het absoluut de moeite waard is om te kijken naar oversluiten.

Bespreek het gratis – telefonisch – met een hypotheekexpert!